صورتحساب الکترونیکی مالیاتی یکی از اسناد مهمی است که در قانون پایانه های فروشگاهی تاکید بسیاری روی آن شده است. این فاکتورها می توانند مدرکی برای فروش و محاسبه مالیات شما باشند. از آنجایی که غالب مشاغل حقیقی و افراد حقوقی موظف به ارسال آن از دی ماه سال 1402 هستند، در ادامه این مطلب با ما همراه باشید تا بیشتر راجع به این موضوع صحبت کنیم.

صورتحساب الکترونیکی چیست

صورتحساب الکترونیکی مالیاتی یک نوع فاکتور الکترونیکی است که اطلاعاتی در مورد کسب و کار، طرفین معامله و اقلام کالا یا خدمات را دارد. اگرچه در گذشته شاهد استفاده از فاکتورهای فروش کاغذی بودیم اما بنابر قانون پایانه های فروشگاهی و سامانه مودیان، تمامی صاحبان مشاغل باید فاکتورهای فروش خود را از طریق سامانه به صورت الکترونیکی ارسال کنند. به چنین فاکتورهایی که به صورت الکترونیکی در سامانه ثبت می شوند، صورتحساب الکترونیکی می گویند.

بنابر قانون پایانه های فروشگاهی و سامانه مودیان، همچنین می توان تعریف زیر را برای صورتحساب الکترونیکی مالیاتی ارائه کرد:

“صورتحسابی که دارای شماره منحصر به فرد مالیاتی بوده و اطلاعات ثبت شده آن در حافظه مالیاتی فرد فروشنده ذخیره می گردد.”

سامانه صدور صورتحساب الکترونیکی

همانطور که در تعریف اصطلاح “سامانه مودیان” درج شده است، مرجع نهایی برای ثبت، صدور و استعلام صورتحساب الکترونیکی، سامانه مودیان می باشد.

همچنین سامانه دیگری که برای ثبت برخط معاملات درنظر گرفته شده است، oil169 (سامانه ثامن) نام دارد که برای ثبت اطلاعات صورتحساب های خرید، فروش، تولید و صادرات استفاده می شود. این سامانه منطبق بر ماده 95 و 169 قانون مالیات های مستقیم ایجاد شد.

نکته: شما می توانید از طریق نرم افزارهای حسابداری که امکان اتصال به سامانه مودیان را دارند با درج اطلاعات در نرم افزار به صورت خودکار آنها را در سامانه ثبت کنید.

انواع صورتحساب الکترونیکی

صورتحساب الکترونیکی مالیاتی الگوهای (فرمت های) متفاوتی دارند که بسته به نوع کسب و کار و مودی، اطلاعات متفاوتی را اخذ می کنند. در حالت کلی می توان انواع صورتحساب الکترونیکی مالیاتی را به 3 دسته تقسیم کرد که کمی جلوتر الگوهای هرکدام را نیز پس از معرفی آنها، بیان می کنیم.

صورتحساب الکترونیکی نوع اول

در این نوع صورتحساب، اطلاعات کاملی از خریدار و فروشنده ثبت می شود. این اطلاعات شامل موارد زیر هستند:

- نوع فروش و نوع خریدار

- تاریخ و زمان صدور صورتحساب

- مشخصات کالا یا خدمات

صورتحساب الکترونیکی نوع دوم

این صورتحساب با اطلاعات کامل فروشنده و کالا یا خدمات و بدون اطلاعات خریدار است که به عنوان اعتبار مالیاتی برای خریدار درنظر گرفته نمی شود.

صورتحساب غیر الکترونیکی ( کاغذی )

به رسیدهای پرداخت وجه صادره که از درگاه پرداخت و یا کارتخوان ها ارائه می شوند، صورتحساب های نوع سوم می گویند. صرفا مبلغ پرداختی، مشخصات پذیرنده، شماره پیگیری، تاریخ و زمان پرداخت را دارد و اعتبار مالیاتی برای خریدار درنظر گرفته نمی شود.

همچنین صورتحساب غیرالکترونیکی نیز وجود دارد که با توجه به اعلام زمان بندی برای الزامی شدن صدور صورتحساب الکترونیکی، توسط مشاغلی که هنوز معرفی نشده اند استفاده می شود. این نوع صورتحساب در 2 مدل کاغذی و شمس ارائه شده است.

کدام نوع صورتحساب را باید دریافت کنیم

در پاسخ به این سوال مهم باید نوع صورتحساب را براساس نوع کسب و کار تعیین کنید:

- اگر فروش کسب و کار به سایر مشاغل است (مدل B to B – معامله بین 2 فعال اقتصادی)، به صورتی که خریدار قصد فروش آن کالا/خدمات را به دیگری دارد، باید از صورتحساب نوع 1 استفاده کنید.

- اگر فروش کسب و کار به مصرف کننده نهایی است (B to C)، می توانید از صورتحساب نوع 2 یا 3 استفاده کنید.

نکته: در صورتحساب نوع 2 امکان تفکیک کالاها یا خدمات شما براساس ارزش افزوده وجود دارد. در نوع 3 همه اقلام مشمول درنظر گرفته می شوند.

چه افرادی ملزم به دریافت صورتحساب الکترونیکی هستند

مطابق با اطلاعیه ای که سازمان امور مالیاتی منتشر کرده است، صدور صورتحساب الکترونیکی از 1 دی ماه برای همه مشاغل حقوقی و حقیقی (که فروش خالص سال 1402 آنها تا پایان شهریور آن سال بیشتر از 18 میلیارد تومان باشد)، اجباری است. با توجه به این موضوع، برای تمامی مشتریان طرف حساب در این مشاغل باید صورتحساب الکترونیکی صادر شود.

برای کسب اطلاعات بیشتر می توانید اینستاگرام ما را فالوو کنید سپس سوال خود را در دایرکت مطرح نمایید و از مشاوره رایگان استفاده نمایید.

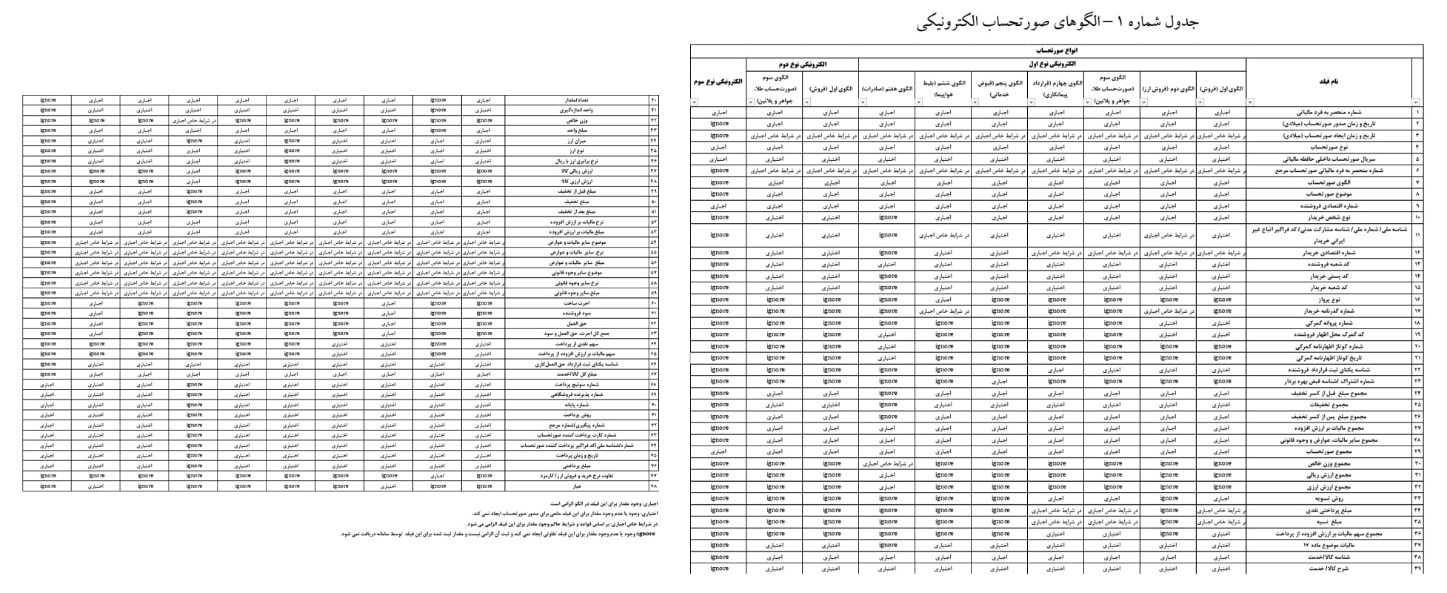

الگوی های صورتحساب الکترونیکی

همانطور که گفتیم، صورتحساب الکترونیکی مالیاتی شامل الگوهای مختلفی می شود. بدین معنا که صورتحساب فرمت مختلفی از داده ها و اطلاعات را اخذ می کند. این کار برای دریافت دقیق داده ها متناسب با نوع فعالیت انجام شده است. توجه کنید که هرکدام از الگوها یکسری اقلام اختصاصی و یا مشترک با دیگر الگوها دارند.

الگوهای صورتحساب الکترونیکی نوع اول

- فروش

- فروش ارز

- طلا، جواهر و پلاتین

- قرارداد پیمانکاری

- قبوض خدماتی

- بلیط هواپیما

- صادرات

الگوهای صورتحساب الکترونیکی نوع دوم

- فروش

- طلا، جواهر و پلاتین

الگوهای صورتحساب الکترونیکی نوع سوم

این نوع صورتحساب ها دارای الگوی ثابتی هستند؛ توجه کنید که جزئیات هرکدام از الگوها متناسب با نوع مشاغل و حرفه آنها متفاوت است. از سوی دیگر لازم است مودیان منتظر انتشار الگوهای بیشتری در آینده باشند.

انواع صورتحساب الکترونیکی بر اساس ماهیت

صورتحساب الکترونیکی مالیاتی را می توان براساس ماهیتی که دارد، به دو مدل کلی تقسیم کرد که عبارتند از:

- صورتحساب های مرجع: این مدل صورتحساب ها برای فروش با وضعیت های تعریف شده (تایید، رد یا عدم نیاز به واکنش) هستند که می توانند شامل صورتحساب های اصلاحی و برگشتی از فروش بوده و از نوع تایید شده یا بدون نیاز به واکنش باشند.

- صورتحساب ارجاعی: زمانی که فروش به هردلیلی با انصراف مواجه می شود، این مدل صورتحساب ها صادر می شوند. صورتحساب ارجاعی شامل موضوع اصلاحی، برگشت از فروش و نیز ابطالی است.

صورتحساب الکترونیکی اصلاحی

زمانی که صورتحساب اصلی فروش صادر شود، در صورتی که نیاز به اصلاح اقلام اطلاعاتی داشته باشد، صادر کننده موظف به صدور این مدل صورتحساب الکترونیکی مالیاتی است. الگوی این صورتحساب مانند صورتحساب اصلی (مرجع) بوده و شماره منحصر به فرد مالیاتی آن را دارد. توجه کنید که اقلام اطلاعاتی مرتبط با خریدار یا اقلام اطلاعاتی که مرتبط به کالا یا خدمت باشند، مورد بحث این صورتحساب نیستند.

صورتحساب الکترونیکی ابطالی

این نوع صورتحساب الکترونیکی مالیاتی با شرط یا شروط زیر توسط صادر کننده ارائه می شود:

- تغییر اقلام اطلاعاتی که مرتبط با خریدار هستند.

- زمانی که تمامی اقلام موجود در صورتحساب مرجع بازگشت داده شوند.

- زمانی که براساس مدارک مثبته، عدم تحقق معامله احراز شود.

- زمانی که در ثبت تاریخ معامله اشتباه شود.

صورتحساب الکترونیکی برگشت از فروش

این صورتحساب زمانی صادر می شود که بعد از صدور صورتحساب اصلی یا اصلاحی، بخشی از کالا یا خدمات کم شود. در این صورت فروشنده باید این مدل صورتحساب الکترونیکی مالیاتی را صادر کند. این صورتحساب باید از نظر نوع و الگو همانند صورتحساب اصلی مرجع بوده و شماره منحصر به فرد مالیاتی مراجع را دارا باشد.

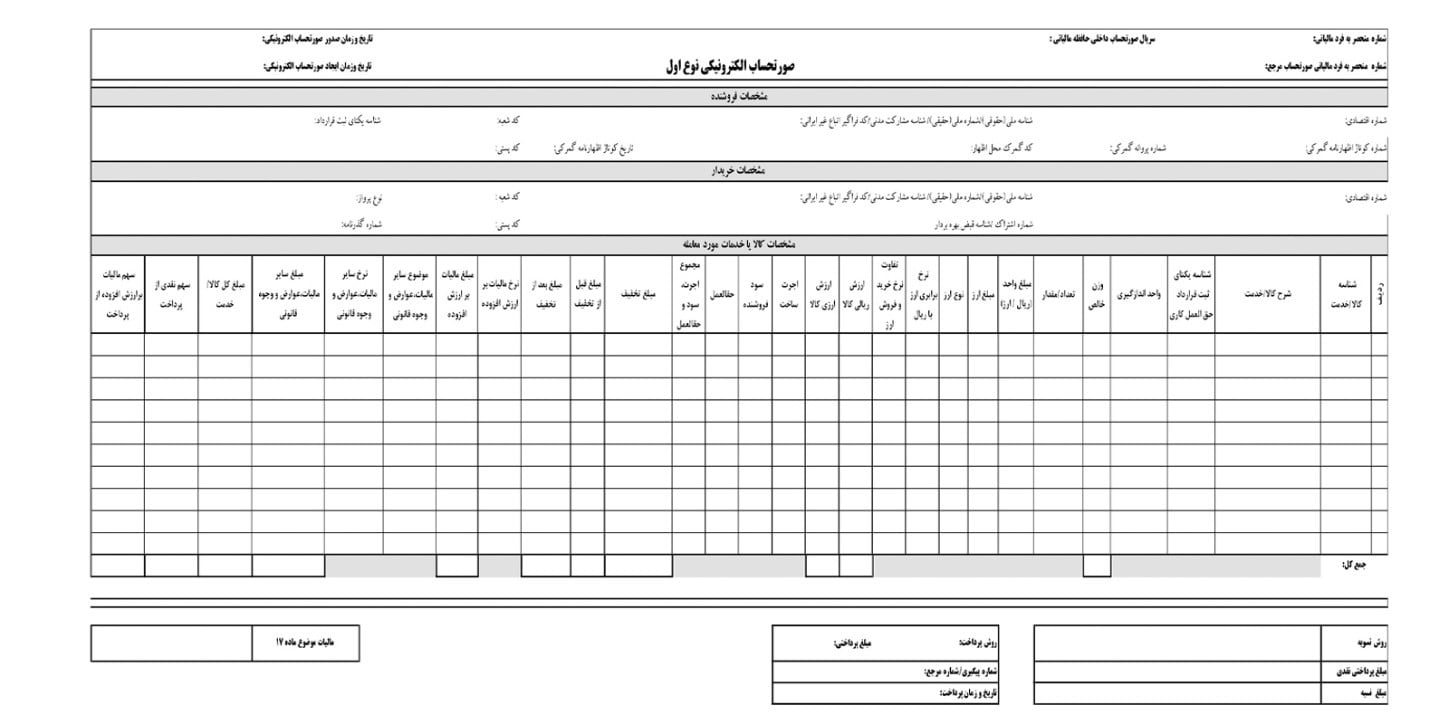

صورت حساب الکترونیکی طلا فروشی

یکی از مشاغلی که از 1 دی ماه سال 1402 ملزم به ارسال صورتحساب الکترونیکی مالیاتی است، طلا فروشی ها می باشند. همانطور که در معرفی الگوهای صورتحساب نوع اول بیان کردیم، الگوی خاصی برای این مشاغل تعریف شده است که از نوع 1 بوده و اطلاعاتی اعم از مشخصات فروشنده (کد اقتصادی، شناسه ملی و غیره)، جزئیات فروش و اطلاعات خریدار به طور کامل در آن ثبت می شود. در صورت صدور این صورتحساب باید خریدار هم پس از ورود به سامانه مودیان، صورتحساب ارسال شده را تایید نماید. برای این کار تا 1 ماه زمان درنظر گرفته شده است.

نمونهای از صورتحساب الکترونیکی مالیاتی طلا فروشی در ادامه درج می شود:

صورتحساب الکترونیکی وکلا

یکی دیگر از گروه هایی که برای ارسال صورتحساب الکترونیکی مالیاتی مطابق با قانون تسهیل تکالیف مودیان جهت اجرای قانون پایانه های فروشگاهی و سامانه مودیان معرفی شده اند، وکلا هستند. این گروه از مشاغل باید صورتحساب الکترونیکی خود را از 1 دی ماه 1402 اجبارا صادر کنند. این دسته از افراد باید صورتحساب الکترونیکی نوع 1 یا 2 را ارسال کنند.

برای کسب اطلاعات بیشتر می توانید اینستاگرام ما را فالوو کنید سپس سوال خود را در دایرکت مطرح نمایید و از مشاوره رایگان استفاده نمایید.

نکات کاربردی صدور صورتحساب الکترونیکی

- در صورتی که صورتحساب الکترونیکی ابطالی صادر می کنید، هر صورتحساب می تواند فقط برای یک صورتحساب ابطالی مرجع به شمار بیاید.

- توجه کنید در صورتی که ابطال صورتحساب الکترونیکی صورت گیرد، دیگر امکان صدور صورتحساب الکترونیکی اصلاحی برای آن صورتحساب وجود نخواهد داشت.

- شما نمی توانید برای یک صورتحساب مرجع، صورتحساب بازگشت از فروش (ابطال نشده) یا اصلاحی صادر کنید.

- به اولین صورتحسابی که برای هر معامله صادر می شود، صورت حساب اصلی می گویند.

- در زمان صدور صورتحساب اصلاحی یا برگشت از فروش یا ابطالی، توجه کنید که اطلاعاتی نظیر اطلاعات خریدار، شناسه خدمات یا کالا، نوع و الگوی صورتحساب قابل تغییر نیست.

- معادل شماره اقتصادی یا شناسه ملی یا شماره ملی و … برای اتباع خارجی، کد فراگیر است. تمامی این موارد به صورت رشته عددی با حداکثر 12 رقم می باشند.

مقاله پیشنهادی : با جرایم عدم ارسال صورتحساب الکترونیکی آشنا شوید

جمع بندی

در این مطلب توضیحاتی را در مورد صورتحساب های الکترونیکی بیان کردیم و شما را با انواع آن براساس نوع، الگو و ماهیت آشنا کردیم. با توجه به الکترونیکی شدن امور مربوط به ثبت صدور فاکتورها، مهم است که مودیان نسبت به یادگیری آموزش های لازم برای صدور این نوع صورتحساب ها اقدام کنند. در صورت عدم صدور صورتحساب الکترونیکی، به اندازه 10% مجموع مبلغ فروش انجام شده که برای آن صورتحساب صادر نشده یا مبلغ 2 میلیون تومان (هرکدام که بیشتر باشد)، جریمه درنظر گرفته شده است. در صورت عدم عضویت در سامانه مودیان، این جریمه 10 درصد کل فروش یا 2 میلیون تومان (هرکدام که بیشتر باشد) است.

بدون دیدگاه